晋、鄂两地 消费升级已成势?

2016-12-16

2016-12-16

序/100-200元价格带,如沐春风?

今年以来,各名酒企业在100-200元价格带上的动作频频,不管是产品的战略结构调整,还是近期洋河、泸州老窖以及古井在核心产品上的控货稳价(提价),以及最近一年多来推出的各类电商产品,都趋向于在这个价格区间上做文章。但我们注意到,这波热潮似乎并没有充分惠及到以50-80元为代表的传统中档价位段,特别是湖北与山西两个主流品牌相对集中的省份,在这个价位区间市场表现出下滑,为此,一些经销商和行业观察者将此归为“消费升级”下的产品迭代。事实真的如此吗?本刊记者走访了山西和湖北市场,通过对汾酒和白云边的了解,希望从中能得出判断。

山西篇

汾酒提速:迎合消费升级的结果?

今年上半年的营销会议上,汾酒官方表示:结合企业未来的品牌定位和战略要求,集团已经通过产品结构调整,基本形成了全国市场“1+1+N”(青花系列+老白汾系列+自选产品)产品布局。

青花瓷20年成为“商务办事酒”

一位太原的汾酒经销商告诉记者:“去年以来,他手中的老白汾系列产品有了较为活跃的市场表现,特别是价位在100元左右的醇柔老白汾以及老白汾10年陈酿。而青花20年则在团购渠道增速明显。”据了解,在商务消费中,青花瓷20年在太原及其周边地区基本上成了“商务办事酒”。在他看来,从白酒调整期到目前的“谨慎回暖”阶段,山西白酒的消费群并没有发生太大变化,但各阶层在用酒的选择上根据大环境做出了新的判断:比如政务环境的影响,除了明确规定禁止饮酒的地区外,政务用酒如今大多会在200-300元的区间进行选择,没人愿意去触碰“超过300元”的价格红线,这部分的消费并不是以性价比作为选择要素,而是匹配大环境下的价格标准。

青花系列在2015年取得的成绩无疑给了汾酒信心,使得公司加大了对该系列产品的调整力度。根据汾酒今年上半年交出的成绩单显示,青花系列产品维持着3%以上的增长。过去汾酒青花系列以青花30年和青花20年为主,市场价格分别在500元和320元附近。但近几年受山西经济下滑和反腐影响,此价位层白酒的消费驱动力明显受阻,因此汾酒对青花系列产品进行了结构调整,推出了青花25年和15年作为补充产品,丰富了该系列产品的价格梯度。

价格迭代能否顺延?

而在大众消费层面,随着经济水平的提升,大家会根据自身的消费水平,适当调高购酒预算,但这种调高并不是一种跨消费层的行为。“喝20、30元酒的人不会因为所谓的消费升级而去选择百元价格带的产品,但喝60、70元酒的消费者却有可能选择百元价位的产品。”经销商在谈到消费升级时这样说道。那么按照消费升级的理念来说,30元以下低端产品的消费者会将60元左右的产品作为理想消费对象?

太原的经销商赵总并不这么看。他认为在山西市场的传统低端价位带,汾酒仍是占据主导地位,最近两年汾酒在其光瓶酒上做了些调整,加强了省内渠道下沉的力度,其中具有代表的举措就是提出了“百县千镇千核心”终端计划。玻汾以及其他光瓶酒竞品,如牛栏山、红星等品牌在终端的博弈,一定程度上提升了产品的整体性价

的政策引导有关。”一位熟悉山西市场的经销商告诉记者。他认为近几年来,汾酒在这个价位段的产品一直处于匀速增长状态,并没有类似老白汾以及青花瓷系列产品从回落到上涨的波动期。但在这种“稳定”的背后,并不是放任自流,他认为企业在利用这个阶段培养消费群的口感,以期获取未来在该价位段市场的发言权。

“汾酒已将重心移向中高端产品的重塑和文化概念的打造上来,近年来在50-80元价位段没有明显地推出大举措,但汾酒在该价位段产品的品质一直比较稳定,从目前消费市场对产品品质要求逐渐提升,追求高性价比的饮酒趋势来看,汾酒似乎更愿意用自身的品质来引导大众消费者的回归。”这是大同的经销商刘总对该价位段汾酒产品保持信心的原因。

以大同为例,这里处于北京、内蒙、河北等多个地区的交汇处,人口流动性大,反映在白酒市场则是“什么产品都能卖”的局面。前些年,在盲目地追求销量和业绩的疯狂时期,大同市场上的白酒品牌鱼龙混杂,各企业将重心放在包装、促销手段以及对经销商的利润引诱上,而50-80元区间的产品是这场争夺战的主战场。经销商赵总告诉记者,“那几年市场上遍布各个名酒厂的贴牌产品,山西本地一些中小酒厂也加入混战,我手头上的产品就有二十多种。”在这种局面下,产品的品质无法得到保证,但也正是经历了那几年的乱象后,消费者的鉴别能力有了提高,最近两年消费市场用酒量的下降,转化为大众消费者对白酒品质和性价比的重视,如今他们在面对这个价位带产品时会更加谨慎。这也促使酒企根据消费形势进行产品的升级与调整。

今年以来,多家名酒企业开始大幅度削减贴牌产品,大量存在于中档价位段的产品面临被清理的命运,未来在这一价位段的产品市场会更加集中于品质与品牌上的竞争。酒企若要布局大众酒市场,传统50-80元价位带依旧是不容忽视的区间。比如天洋入主后的沱牌,在其最新发布的新品战略中表明了抢占大众酒市场的决心,其三款新品在价位上涵盖了50-160元的区间。其中优曲系列便明确锁定了50-70元区间带。

除此之外,今年来山西地方酒企的频繁举动也值得关注,几大地方白酒企业纷纷加大营销力度,在市场布局、产品调整上动作频频,力求巩固本地市场。太原本土的太原酒厂在沉寂多年之后,再度高调推出新品;在吕梁,“汾阳王酒”投巨资建起“汾阳王府”,强调的是地道山西味,在50-150元的价位段也有成熟的主力产品;在山西长治,昔日地方名酒“长治潞酒”则打出怀旧牌,谋求逆势突围。它们未来或许会在50-80元价位段形成一股阻击外来品牌的力量。

而在对山西各地宴席市场进行了解后,我们发现所谓的消费升级趋势似乎还无法在短期内扭转各地的消费习惯。大同的经销商刘总告诉记者,最近两年,在山西吕梁地区,40元左右的玻瓶汾酒仍然是宴席市场的主销产品,在太原地区则根据家庭情况,在100元带的老白汾系列和200元以上老白汾二十年,以及青花瓷系列都有涉及。而市场终端表现价在80、90元左右的产品则是长治和大同宴席上的常客。消费者的选择和当地的经济水平紧密联系,在市面上各价位段的产品依旧丰富的情况下,普通消费者并不会因为厂家宣传的“消费升级”理念而迅速改变自己的消费选择。

湖北篇

白云边:主力产品变化下的思考

我们再将视角移向距离太原近千公里外的湖北武汉,以当地强势品牌白云边的42度陈酿系列产品为例,这里的市场似乎也在经历着类似的变化。

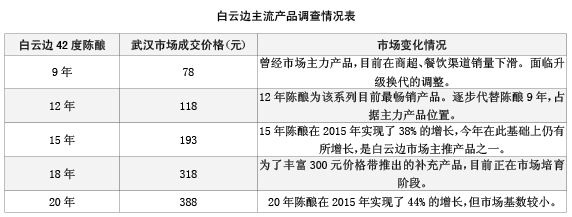

湖北省武汉市是该省的白酒核心市场,这里的品牌格局,市场变化在很大程度上可以说是湖北市场的缩影。记者在走访时发现,对于白云边这个当地的强势品牌,一共有四款主销产品,其中,白云边9年不论在商超还是餐饮店,销量都不大,而且逐渐下滑。白云边12年仍然是最畅销的产品,但在有的商超调查时,据酒水导购介

绍,今年白云边15年和20年卖得最好。

根据白云边公布的数据,在2015年,白云边的销售额为44.14亿元,白云边12年陈酿、15年陈酿约占总销售收入的60%。而且白云边15年同期增长了38%,明显高于白云边12年的14%。白云边15年的经销商湖北人人大商贸有限公司董事长宋宁表示:“今年白云边15年的销售与2015年相比有所增长。”(见下表)

消费升级or价格升级

“消费升级”这个概念早已蔓延到白酒圈,一些企业也顺水推舟,在各自最新的产品体系调整中都有所体现,“一言不合就涨价”似乎成了企业紧跟潮流的姿态。在武汉市场,消费者的选择从白云边9年到白云边12年,再到白云边15年甚至20年过渡的现象似乎就是价格升级与消费者升级相互作用的结果。

首先是消费者升级。这里讲的是消费者的主动升级,也就是说消费者由于收入的增加或者消费心理的变化,主动购买价格更高、品质更优的产品。观峰智业董事长杨永华认为:“白云边的价格升级是消费升级的主要原因之一,他说消费者已经开始转变,因为他们有能力购买更好的产品。”

曾经白云边以精准的价格卡位而成就了其在各价格带的主动性,现在70元左右的白云边“9年”被120元价格带“12年”替代成为白云边的主力产品,是消费者主动选择的结果。曾经的白云边5年也是由于消费者升级被市场逐渐忘却,在湖北市场的走访中,记者在一家大型商超里面,已经看不到白云边5年的身影。

其次是厂家主导下的价格升级。有专家认为,消费者的变化致使厂家政策导向和整个渠道发生了改变,白云边从60-70元的价格带升级到百元价格带甚至是两百元价格带正是这样的先后逻辑。消费者升级后,白云边9年的市场占有率下滑,厂家顺势将价格高于白云边9年的12年、15年作为主推,因为价格更高的12年和15年能够实现更高的利润,经销商就算代理了白云边年份陈酿的所有产品,也宁愿把精力放在利润更高的产品上。厂家与经销商的行为就使得12年、15年更具有市场氛围,顺利从消费者升级到价格升级转变。

而在宋宁看来,白云边15年的销售在近两年增长的原因在于消费者的自主选择与厂家和经销商拉动的合力,消费者与价格升级同步进行。在湖北,白云边15年的自点率比较高,像在酒店里、宴席上,消费者大部分会选择15年,200元左右的价格成为商务宴请的首选。宋宁说:“经销商同时也针对消费者做服务,进行拉动,消费者便自然实现了升级。”

其实白云边也试着在消费者升级到来前,进行价格升级。如白云边15年和20年之间,有着近200元的价差,且白云边20年在2015年实现44%增长的数据也让厂家看到了价格升级的希望,尽管原因之一是如宋宁所说:“白云边20年的增长快速是其基数小的原因。”为了占据300元左右的价格带,实现价格升级,厂家在去年就提出将推出新品18年陈酿,价格定位在318元,但记者在市场调研时,发现白云边18年在商超的铺市率并不高。

理性看待两省看似相近的“消费上行”

西和湖北这两个相隔千里,市场环境有着显著差异的地区,近两年均出现了100-200元价位段产品的快速增量,而在50-80元的传统中档市场则存在着产品收缩和增速放缓的特征。但两者间的相似性却不能单单以“消费升级”来概括,它们或许并不是一种“殊途同归”,个别价位段销量提升和价格上调的背后,有着更大的原因。例如茅台今年价格不断上涨,目前稳定在1100元。这种现状在智邦达营销咨询有限公司董事长张健看来就并非价格升级,而是茅台、五粮液等名酒在价值上的回归。品牌主导下的价值回归(茅台、五粮液)、产品利润空间的保护(泸州老窖、洋河)、竞品间的差异化博弈(中高端光瓶酒)、意见领袖群消费习惯的转变(政企用酒)等都有可能是产品价格调整和市场表现的幕后因素。

酒企在制定市场策略或调整产品体系时,并不要一味迷恋所谓的“消费升级”,要结合自身品牌定位来规划产品市场,在价位段切入的选择上要更加理性。同时在“消费升级”的热潮下,消费者并不应该成为产品报复性涨价抑或以“升级”为噱头的价格上调的买单者,更具品质的产品对应更为贴切的价格,或许才是“消费升级”的本意。

对“消费升级”专家如何说?

黑格咨询董事长徐伟认为:“如果消费者因为收入增加,或者愿意购买价格更高的产品,那属于主动升级;但是如果消费者原本打算购买的产品没有了,只有买比以前价格更高的产品,那就是被动升级。就如同当初的烟草价格升级,当3元、5元的产品被砍掉停止供货后,消费者不得不购买价格更高的产品,香烟价格的顺利升级背后,伴随着消费的‘被迫升级’。”

但就白酒行业来看,除了具有特殊属性以及稳固市场需求的茅台,以及五粮液、泸州老窖等所涵盖的个别高端产品外,消费者在选择酒类产品时其实并不存在“被迫升级”的情况。

北京正一堂战略咨询机构董事长杨光在看待“消费升级”时就指出,“这种升级并不是单纯是价格升级,它首先包含的重要内容是消费者的转型,即大众需求转型。”在目前的白酒市场,主导“消费升级”的理应是消费者,酒企若盲目从追逐更大利润空间的角度出发来顺应趋势,可能会得不偿失。因为在白酒行业的竞争格局下,消费者在同价位段上有着极为丰富的产品选择。观峰智业董事长杨永华就认为:“二三线酒企主导涨价不一定会实现价格升级,反而容易丢失市场份额。”

其次就是产品品质上的升级,即在原有的价位上品质要更好。而在白酒行业内,有些所谓的产品升级并不是消费者导向下的品质提升。例如一些酒企因为对经销商的管理不善或自身市场策略失误,导致产品的价格透底,企业在无法满足利润或实现市场调控的情况下,会进行换新上市或推出换代新品。在目前的大环境下,酒业可能就会以“消费升级”为掩护,利用消费升级趋势达到重新洗牌的目的。

第三是根据消费者的转型变化提供新的需求,不管是品质的提升,还是产品体系的调整,都应该要考虑到消费者的需求转化问题。之前案例中汾酒推出青花瓷15、25年新品,以及白云边为丰富300元价位段而推出的18年陈酿就是很好的例子。