植物蛋白饮料 乱战四川

2016-12-21

2016-12-21

序

来自2014年的数据显示,中国含乳及植物蛋白饮料行业规模在过去5年年均增速28%,领跑饮料行业子行业,业内预测:未来3年将保持20%左右增速。

植物蛋白饮料一直处于稳步增长中,近年来,更是形成了一股股热潮。2013年,“椰汁热”曾让不少椰汁新晋品牌成为市场焦点,形成了椰汁“兵团”。而2014年的“核桃热”则也加入了蒙牛、伊利、今麦郎、娃哈哈、汇源等企业,核桃奶领域一家独大的六个核桃似乎迎来了更多竞争对手。2015年,以生榨椰汁和核桃乳为代表的植物蛋白饮料继续走红。

随着几年的激烈市场竞争,核桃奶、椰汁市场已经显示出同质化竞争的市场态势,“产品越来越难做”似乎成为了许多经销商共同感慨的话题。

在餐饮、休闲业发达的四川地区,几大植物蛋白饮料都将之视为“核心”战场,那么,究竟核桃奶、椰汁的渠道运作现状如何?本刊记者经过多方调查,拿到了诸多一手渠道运作资料与数据,并以四川市场为调查重点区域做了大量的渠道调查,试图以点带面,重新梳理该品类的市场现状与未来发展趋势。

唯怡餐饮走红,其他各有擅长

在四川市场,六个核桃、银鹭、唯怡几个品牌的市场占有率几乎达到60%,剩下40%的市场份额被达利园、欢乐家、特种兵等新兴品牌瓜分。

产品与渠道匹配度调查

哪种规格的植物蛋白饮料在市场售卖中占据主流?(见表1)根据记者采访的数位经销商中,大部分经销商最认可罐装;其余三成认可盒装或礼盒包装,只有一成认可瓶装。

罐装产品的规格以240ml-310ml为主流,终端售价大约稳定在3.5-5元之间,比如六个核桃的经典灌装产品是240ml/罐,约3.9元。

还有礼盒装也是商超走量比较好的一款,大多数都是一盒20支纸盒装产品,终端售价在70元上下浮动。

在现代终端,大瓶装的卖得不是最好,这可能也是因为大瓶装一般的容量都有1.5L左右,更适合走餐饮路线。

有不少给商超和批发流通同时供货的经销商指出,核桃乳这个阶段的价位在商超还是可以被接受的,但是走批发流通有点儿艰难。攀枝花万达食品批发的总经理卢吉华目前代理的品牌有蓉城一家人和银鹭,他曾经也卖过六个核桃,但觉得终端价太高,销售情况一般,因此停掉了。南充长顺批发的总经理邱红军表示:“礼盒的终端价位应该控制在40-70元,上了80元就卖不动了。”

与传统的分类不同,通过渠道分类似乎更能体现植物蛋白饮料的市场特性,“目前,礼品渠道(企事业单位团购、年节送礼、家庭整箱购买都归属到这一范畴)是植物蛋白的主力市场,比如我们走进超市,也通常能看到大量的以整箱购买为主力的消费群体;其次,餐饮渠道尽管封闭,但却是该品类的潜力市场,而即饮市场则是动销最小的一个市场。”营销专家陈崖枫分析。

现代渠道:

并未出现强势品牌

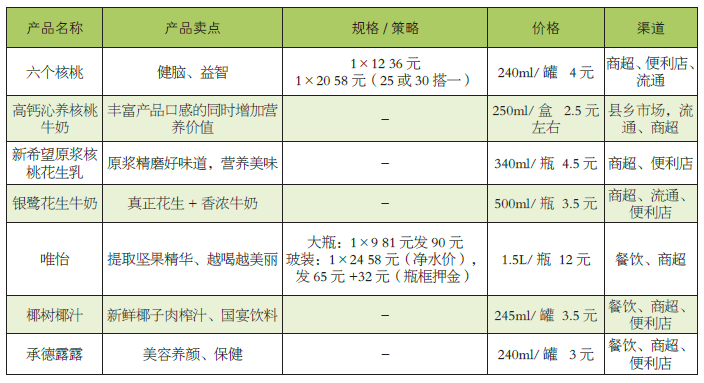

表1:四川市场植物蛋白饮料主流品牌表

目前在西南市场上单独的核桃饮品并没有形成品牌竞争的态势,而是处于植物蛋白饮料和复合蛋白饮料这种大的竞争范围内。即便是六个核桃也没有在这个市场上大红大紫。我们曾经在走访市场时发现,在成都本土著名的红旗连锁心灵家园店里面,六个核桃的排面很小,只有孤零零的两罐被摆在了货架的最上面一层。同为植物蛋白饮料的椰树椰汁也有类似的情景。

从卖点来看,上述产品均在营养、保健、美容上做文章,对于新的核桃饮品品牌来说,如果能够跳出这个范围,进行一些区隔化的卖点提炼应该是个不错的选择。在价位上,250ml盒装在2.5元左右、240ml罐装3.5元左右、450ml瓶装在4.5元左右价位区间,新的核桃饮品品牌可以参照这个价位,乡镇市场的产品可向下走,高端产品则可以在价格设计上向上走,也可以和现有品牌形成差异化竞争。

餐饮渠道:

唯怡强势地位难撼动

在调查中,我们发现,唯怡豆奶以压倒性的优势“一枝独秀”,占据95%以上的市场占有率,而其他品牌则分布着椰树椰汁、承德露露等品牌。

来自成都新达干杂店的总经理张建伟先生经营着怡宝、蓝剑、雪花、唯怡、农夫等知名品牌,公司主要面向火锅店等餐饮渠道,年销售规模在1600万元到2000万元之间。提及餐饮渠道的热销品牌,“那肯定是唯怡豆奶了,我们一年就能销售到20000件,在我们公司覆盖的区域上,几乎没有竞品。”据了解,唯怡豆奶在四川拥有两百多个经销商,成都市区的覆盖率非常高,“主要是厂家政策好,其次是利润空间大。”张建伟称。

我们认为,核桃奶在进入餐饮渠道时,最好以差异化竞争策略切入,毕竟,如果以跟随策略进入,将面临最强的竞品唯怡,且不具备地域优势和价格优势。

同时,营销专家胡世明认为,为了避免与唯怡豆奶的直面竞争,新品牌不妨采取迂回战术。首先,选择唯怡豆奶掌控力较弱的酒店和饭店,与其谈判进场;其次,选择商战、便利店等其他渠道作为缓兵之计。这些渠道开花以后,再反攻餐饮渠道;第三,就像前面提到的那样,先选择其他三四线市场打造样板及成熟市场,对一线市场进行包抄。

“核桃奶”各地接受有差异

有些经销商认为,在操作一款产品的过程中,企业对于市场的扶持最重要,这包含前期铺货时期的宣传、走量时期的促销以及市场回馈调查等内容。

虽然四川市场对于核桃奶的接受度较高,但对于该品类未来商机的判断则体现出较强的区域特征。在调查中,我们发现成都及绵阳、德阳等四川中心城市圈的市场对核桃奶的需求更为明显,这得益于该区域的商业氛围更为浓厚,同时也是商品物流集散地所在,经销商对于商机的判断和把握更有前瞻性;其次是以广元、南充为代表的川北经销商,有广元经销商介绍,目前六个核桃在广元已经成为热销品牌,“因为该区域是四川‘北上’大门,地理位置与核桃奶的北方发源地更为接近,因此受到的市场辐射更为明显。”再次是以达州为代表的川东市场,川东市场消费氛围及特征与重庆市场类似,人口密度较大,对于新品的接受度较高,但同样有品牌集中度高,核桃奶品牌在当地是“杂而多”的粗放运作特征,并没有形成消费规模。

值得一提的是,在川西北市场,核桃奶的发展前景可能会受到诸多限制。有一名来自甘孜州康定县的经销商称:“六个核桃在我们这里卖不动。”因为一方面当地盛产核桃,同时当地消费水平较低,再加之交通物流不便利,对于新进品牌而言不是最好的市场选择。

产品与渠道匹配度调查

哪种规格的植物蛋白饮料在市场售卖中占据主流?(见表1)根据记者采访的数位经销商中,大部分经销商最认可罐装;其余三成认可盒装或礼盒包装,只有一成认可瓶装。

罐装产品的规格以240ml-310ml为主流,终端售价大约稳定在3.5-5元之间,比如六个核桃的经典灌装产品是240ml/罐,约3.9元。

还有礼盒装也是商超走量比较好的一款,大多数都是一盒20支纸盒装产品,终端售价在70元上下浮动。

在现代终端,大瓶装的卖得不是最好,这可能也是因为大瓶装一般的容量都有1.5L左右,更适合走餐饮路线。

有不少给商超和批发流通同时供货的经销商指出,核桃乳这个阶段的价位在商超还是可以被接受的,但是走批发流通有点儿艰难。攀枝花万达食品批发的总经理卢吉华目前代理的品牌有蓉城一家人和银鹭,他曾经也卖过六个核桃,但觉得终端价太高,销售情况一般,因此停掉了。南充长顺批发的总经理邱红军表示:“礼盒的终端价位应该控制在40-70元,上了80元就卖不动了。”

与传统的分类不同,通过渠道分类似乎更能体现植物蛋白饮料的市场特性,“目前,礼品渠道(企事业单位团购、年节送礼、家庭整箱购买都归属到这一范畴)是植物蛋白的主力市场,比如我们走进超市,也通常能看到大量的以整箱购买为主力的消费群体;其次,餐饮渠道尽管封闭,但却是该品类的潜力市场,而即饮市场则是动销最小的一个市场。”营销专家陈崖枫分析。

椰汁前景更看好

在2015年,六个核桃已经达到接近200亿的市场规模,各种新晋品牌也不胜枚举,市场格局已然初显。

但在椰汁市场,因为椰树的“慢作为”,椰汁品类却显示出了更大的操作空间。

椰树是椰子汁行业开创者,也是领导品牌。但由于体制和历史的原因,产品数十年如一日无创新,广告宣传落伍,定价相对偏高,品牌在消费者中并没有建立强势地位,特别是在年轻消费人群中,椰树是一个几乎被人淡忘的品牌。

在这种前提下,自去年开始,由苏萨国际率先推出了打造生榨概念的椰子汁——特种兵,以PET瓶装的形式出现,价格比椰树的铁皮罐头低了不少,包装也从传统的黑底造型转为迷彩色,主营渠道也从商超转战餐饮,以实惠的大瓶装快速拓宽了销量,市场迅速被引爆,引发行业内大面积跟风。

而另一个后起之秀欢乐家从今年5月份开始,在全国范围内掀起了一轮铺天盖地的广告轰炸,中央六套、湖南卫视、东方卫视、江苏电视台、腾讯视频等近50家广告媒体平台,成为欢乐家的广告投放阵地。据欢乐家营销总经理杨岗透露,2015年,欢乐家投入3.5亿元用于品牌的打造和宣传,成为当年椰汁市场上的重要营销亮点。

从表2可以看出,传统的大流通渠道已经呈现出较为激烈的竞争态势,同样规格、价格的竞品不在少数,但往往很多品牌在其他特殊渠道上运作得风生水起的现状反映了植物蛋白饮料浓重的渠道运作特征。

以特种兵为例,其把餐饮渠道作为重头戏,这为其贡献了很大的销售推力。记者在去年与不少核桃露厂家交流时,多家核桃露企业都把餐饮作为重点渠道进行铺货。但是,与传统的常规品类如酒类、凉茶等相比,植物蛋白特别是核桃露、椰汁等仍需培养消费习惯。

根据快消品行业经验,一般一个品类经历大热之后,势必将迎来很多企业竞争,这种情况下,行业容易做烂,企业也容易陷入泥潭。在植物蛋白行业大热之时,厂商注重产品渠道规划而非品类潜力或许更有价值。

表2:椰汁品牌渠道价位、政策表(仅供参考)

表3:四川核桃乳品牌渠道价位表(仅供参考)

挑战一:警惕椰汁市场乱象

由于群龙无首,无序跟风成了椰子汁市场的现状,导致产品的终端定价混乱。

有经销商反映:“椰子汁的终端价格带已经非常混乱,同样规格的产品终端价差高达5元钱一瓶。”在他看来,这种价格的混乱一方面是企业本身参差不齐,成本不同所以定价策略也不同,也跟经销商的战略有关。

比如有些经销商入行早,觉得椰子汁的利润空间较高,定价并不高。但有些后进入市场的经销商看到价格已经被炒热,快速地拉升了终端定价,消费者也不是很敏感,依旧获取不错的销量。

“市场这样无序竞争,对于行业来说不是一个好现象。”海南航天食品有限公司营销公司总经理高海龙认为:“椰子汁本来是个很有潜力的品类,不应该被低价搅浑了市场,比如之前的苹果醋、苏打水都是很好的品类,现在的市场被做烂了,很难再获取消费者的信任。”

挑战二:销售半径与渠道选择

和华东、华北市场有明显差异的是,四川独特的地理环境,这对于欲精耕四川市场的企业而言,必须在营销策略上有较强的针对性。

来自西昌达达商贸公司的经销商刘福超认为:“在华东、华北可以把饮料的销售半径扩展到300公里甚至500公里,因为那里高速路、高铁网星罗密布,而四川因为地形限制,高速路和高铁网络在长度、数量上都远远低于这些地区。因此,进入四川市场的饮料品牌的销售半径会相应缩减。”刘福超举了个例子,“我们是凉山蒙牛、旺旺等品牌经销商,有时发货到一些县乡级市场,一趟车来回要走一天半,光是油耗成本就比较高。”

同时,一位新希望乳业经销商告诉记者,“四川大部分经销商选择新品时,毛利率太低的产品不会做,低于30个点大部分人根本不会考虑,因为物流成本较高,但市场投入费用不比其他地区低。另外流通渠道层级比较多,企业要想扁平化运作也非常难。”

流通渠道对于产品品牌的提升价值太弱,商超渠道对于市场费用的投入要求较高,因此要求植物蛋白饮料新品的整体利润率不能低于30%。